O Beta (β) ou Índice BETA é uma medida de sensibilidade de como o retorno de uma ação (ou de uma carteira de ações) tende a se comportar quando o retorno do IBOVESPA se altera.

RESULTADOS DO BETA: O QUE SIGNIFICAM

BETA MAIOR QUE 1

Uma ação (ou carteira de ações) com β MAIOR que 1 tende a ter o seguinte comportamento: quando o retorno do Ibovespa Sobe, o retorno da ação tende a subir mais.

Por outro lado, quando o retorno do Ibovespa cai, o retorno da ação ( ou carteira de ações) tende a cair mais. O retorno dessa ação tende a variar mais que o retorno do Ibovespa, por isso essa ação tem mais sensibilidade que o Ibovespa.

BETA MENOR QUE 1

Uma ação (ou carteira de ações) com β MENOR que 1 tende a ter o seguinte comportamento: quando o retorno do Ibovespa sobe, o retorno da ação tende a subir menos, enquanto que quando o retorno do Ibovespa cai, o retorno da ação tende a cair menos, ou seja, o retorno dessa ação tende a variar menos que o retorno do Ibovespa.

Em outras palavras, esta ação tem menos sensibilidade que o Ibovespa.

BETA IGUAL A 1

O retorno de uma ação com β IGUAL a 1 tende a variar da mesma forma que o retorno do Ibovespa, isto é, quando o retorno do Ibovespa sobe, o retorno da ação tende a subir na mesma variação percentual.

Assim como quando o IBOVESPA tem desvalorização, o retorno da ação tende a ter a mesma desvalorização.

Desta forma a ação tem tenta sensibilidade quanto o Ibovespa.

Obs.: tende a se comportar não significa que será exatamente igual.

IMPORTÃNCIA DO BETA

Veja como o β é Importante. Se de repente você, baseado em suas convicções e estudos acredita que o Ibovespa vai subir, pode comprar ações com Beta maior que 1, pois quando o Ibovespa sobe, essas ações tendem a subir mais. E quando mudar de opinião e passar a acreditar em uma queda do Índice, pode trocar as ações por outras com Beta menor que 1, pois elas tendem a cair menos que o Ibovespa.

RECAPITULANDO e RESUMINDO

Quando β > 1 temos uma ação que tende a ganhar mais que o Ibovespa quando ocorre uma valorização do IBOV e no caso de uma desvalorização, tende a perder mais.

Quando β < 1 temos uma ação que tende a ganhar menos que o Ibovespa quando ocorre uma valorização do IBOV e no caso de uma desvalorização, tende a perder menos.

Quando β = 1 a ação tende a se valorizar/desvalorizar tanto quanto o Ibovespa.

ANALISANDO OS GRAUS DE RISCO E APLICANDO O BETA

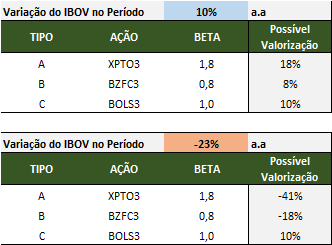

Vamos supor que a volatilidade do Ibovespa seja 10% a.a e temos 3 ações onde:

| TIPO | AÇÃO | BETA |

| A | XPTO3 | 1,8 |

| B | BZFC3 | 0,8 |

| C | BOLS3 | 1,0 |

Qual o risco de cada uma dessas ações?

Para AÇÃO A o risco é = BETA x Ibov

Risco = 1,8 x 10% a.a = 18%

O risco sistemático da ação A é 18% a.a.

Neste caso, onde o BETA = 1,8 o risco sistemático da ação é 18% maior que o Risco do Ibov que é 10% a.a.

Para AÇÃO B o risco é = BETA x Ibov

Risco = 0,8 x 10% a.a = 8%

O risco sistemático da ação B é 8% a.a.

Neste caso, onde o BETA = 0,8 o risco sistemático da ação é 8% menor que o Risco do Ibov que é 10% a.a.

Para AÇÃO C o risco é = BETA x Ibov

Risco = 1 x 10% a.a = 10%

O risco sistemático da ação C é 10% a.a.

Neste caso, onde o BETA = 1 o risco sistemático é igual ao Risco do Ibov que é 10% a.a.

OUTROS CENÁRIOS

Exemplos de alguns índices BETA aplicados:

Analisando os dois quadros, qual ação é mais agressiva? A que representa maior relação Risco x Retorno.

Resposta A. Esta ação é muito sensível ao IBOV.

Qual a ação mais defensiva? Conservadora.

Resposta B. Esta ação não acompanha as valorizações bruscas do Índice IBOV.

COMO O BETA É CALCULADO

Para se calcular o BETA temos que observar como os retornos de ação se comportam em relação aos retornos do Ibovespa e depois usamos a técnica estatística chamada Regressão e encontramos uma reta que se ajusta melhor aos pontos do gráfico.

Não vamos nos aprofundar no cálculo, pois vários sites disponibilizam o número pronto e objetivo é entender a medida e utilizá-la a fim de aumentar os argumentos para comprar determinada ação.

CURIOSIDADE: QUAL O TIPO DE RISCO ASSOCIADO AO BETA?

É chamado de Risco Sistemático.

O Ibovespa é considerado uma aproximação de como a conjuntura econômica se comporta. Quando o IBOV está consistentemente subindo, achamos que a conjuntura econômica está bem. Quando o IBOV está consistentemente caindo, achamos que a conjuntura econômica está mal.

O risco associado aos movimentos do Ibovespa é considerado um risco que afeta toda a economia, justamente porque o IBOV é considerado uma boa aproximação daquilo que acontece com a conjuntura econômica.

Como o β mostra se a ação tem mais risco ou menos risco que o Ibovespa, pode-se afirmar que β está diretamente relacionado ao risco sistemático de uma ação.